Закредитованность населения — это ситуация, когда уровень задолженности граждан по кредитам и займам становится слишком высоким по отношению к их доходам. Это явление имеет негативные последствия как для отдельных домохозяйств, так и для экономики страны в целом.

Причины закредитованности могут быть разными: низкие доходы населения, высокие процентные ставки по кредитам, слабая финансовая грамотность, агрессивная кредитная политика банков. Очень часто люди берут новые кредиты, чтобы погасить старые долги, попадая в порочный круг.

Высокий уровень закредитованности опасен тем, что домохозяйства тратят большую часть своих доходов на обслуживание долгов, уменьшая потребление и сбережения. Это замедляет экономический рост, поскольку падает внутренний спрос. Кроме того, закредитованные граждане подвержены большему риску банкротства при потере работы или других финансовых трудностях.

Для борьбы с закредитованностью правительства обычно предпринимают следующие меры:

Повышение финансовой грамотности населения через образовательные программы.

Ужесточение требований к выдаче кредитов и надзор за кредитными организациями.

Создание механизмов реструктуризации долгов и помощи гражданам с проблемными кредитами.

Стимулирование экономического роста и повышения доходов населения.

Избежать закредитованности поможет ответственное отношение к кредитам, тщательный анализ возможностей погашения долга и осторожное использование заемных средств только для действительно необходимых целей. Грамотное финансовое планирование позволит не попасть в порочный круг долгов.

Порочный круг кредитов: корни растущей закредитованности россиян

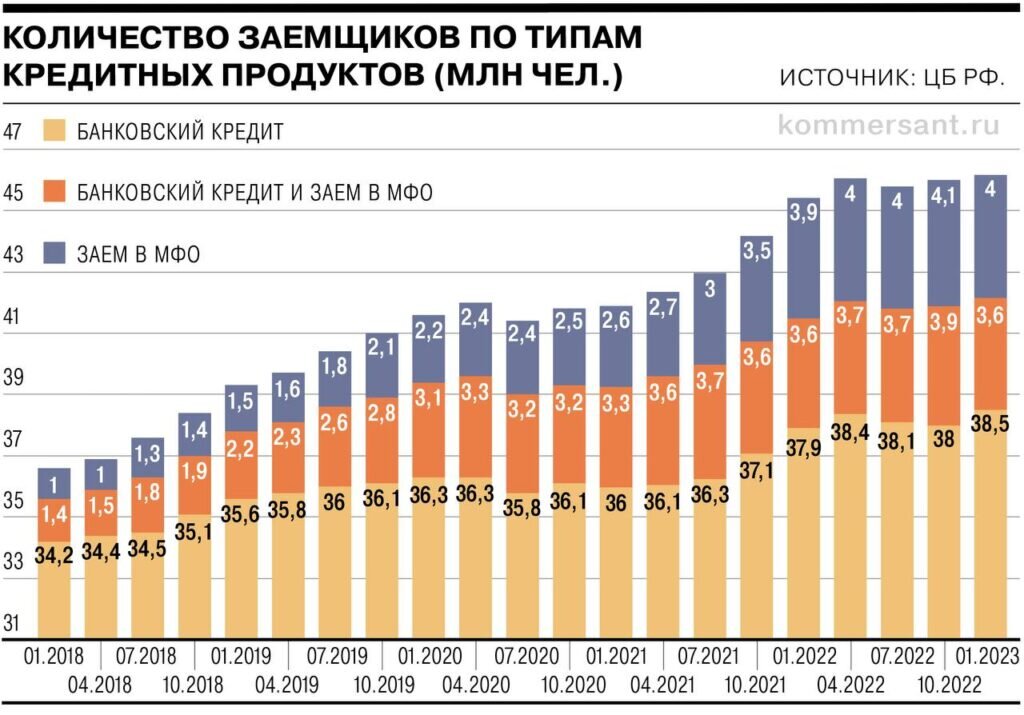

В последние годы уровень закредитованности населения в России постоянно растет, и эта тенденция вызывает серьезную озабоченность экспертов. Причин этому явлению несколько:

Стагнация реальных доходов населения. В России реальные располагаемые доходы граждан падают уже несколько лет подряд на фоне низких темпов экономического роста. В такой ситуации люди все чаще прибегают к кредитам, чтобы поддержать привычный уровень жизни.

Доступность потребительского кредитования. Банки активно продвигают кредиты на покупку товаров и услуг, используя различные маркетинговые инструменты. Получить кредит становится все проще, что соблазняет многих граждан жить в долг.

Психологические факторы. В России сложился определенный менталитет быстрого потребления, особенно в крупных городах. Люди хотят иметь модные гаджеты, ездить на новых автомобилях и не склонны долго копить на дорогие покупки.

Низкая финансовая грамотность. Многие граждане плохо разбираются в механизмах кредитования, не учитывают все будущие расходы на обслуживание долга. Это приводит к безответственному использованию кредитов.

Нестабильность источников дохода. Часть заемщиков не может обслуживать кредиты из-за потери работы, снижения зарплат или иных причин. В результате они вынуждены перекредитовываться, усугубляя свою закредитованность.

Рост закредитованности становится риском и для банков, и для благосостояния граждан. Необходимы меры по повышению финансовой грамотности, ограничению чрезмерной долговой нагрузки и стимулированию роста доходов населения. В противном случае проблема будет только усугубляться.

Выход из долговой петли: комплексная стратегия против закредитованности

Закредитованность населения — серьезная проблема, которая негативно влияет как на финансовое благополучие граждан, так и на экономику страны в целом. Однако существуют действенные способы справиться с этим явлением. На государственном уровне необходимо повышать финансовую грамотность через образовательные программы в школах, вузах и СМИ. Люди должны четко понимать риски кредитования. Также важно ужесточить регулирование деятельности кредитных организаций, предотвращая их недобросовестные практики, создать институт банкротства физлиц и механизмы реструктуризации проблемных долгов, а также принять меры по росту реальных доходов граждан как альтернативы жизни в кредит.

На уровне кредитных организаций нужно более тщательно оценивать кредитоспособность заемщиков, отказываясь от выдачи сомнительных кредитов. Банкам следует отказаться от агрессивных продаж кредитных продуктов, ввести ограничения по количеству кредитов на одного заемщика и содействовать финансовой грамотности клиентов.

На индивидуальном уровне крайне важно разумное финансовое планирование и учет возможностей погашения кредита до его получения. Необходимо формировать "подушку безопасности" из сбережений для непредвиденных ситуаций. При возникновении сложностей нужна своевременная реструктуризация долга в диалоге с банком. Следует отказаться от новых кредитов до погашения имеющейся задолженности и повышать свою финансовую грамотность через обучающие курсы и литературу.

Борьба с закредитованностью требует системных усилий со стороны государства, банков и самих граждан. Только ответственное отношение к кредитам позволит россиянам сохранить финансовую устойчивость и благополучие.

“ С 2019 года банки по решению ЦБ должны следить за показателем долговой нагрузки клиента. Чем она выше, тем рискованнее выдача кредита и тем выше требования к банку со стороны регулятора по его обеспечению. В результате становится попросту невыгодно выдавать рисковые займы”. — Ирина Арехина, президент Российского клуба финансовых директоров.

В чем опасность роста закредитованности населения в России

Рост закредитованности населения в России в последние годы становится все более тревожной тенденцией. Высокий уровень долговой нагрузки граждан таит в себе серьезные риски как для них самих, так и для экономики страны в целом.

Для отдельных домохозяйств закредитованность угрожает финансовой стабильности и качеству жизни. Значительная часть доходов уходит на обслуживание кредитов вместо того, чтобы направляться на текущее потребление и создание сбережений. Это повышает уязвимость семей к любым непредвиденным расходам или потере источника дохода. В тяжелых случаях высокая долговая нагрузка может привести к банкротству, потере жилья и имущества.

"Если экономика растёт, ожидание будущих более высоких доходов побуждает людей брать в долг. Таким образом, люди живут "здесь и сейчас" — переносят потребление из более обеспеченного будущего в настоящее. Однако кредитный цикл рано или поздно поворачивается вспять". — Как отмечает проректор Российской экономической школы Максим Буев, рост закредитованности — это обычная часть кредитных циклов в экономике.

На макроэкономическом уровне закредитованность населения несет угрозу устойчивости банковской системы. Чрезмерный рост просроченной задолженности снижает прибыль кредитных организаций и ведет к росту плохих кредитов на их балансах. Это дестабилизирует работу всей финансовой системы. В кризисные времена массовые невозвраты кредитов со стороны закредитованных граждан способны вызвать банковский кризис.

Высокий спрос на кредиты со стороны населения также искажает распределение капитала в экономике, способствуя избыточному развитию сферы потребительского кредитования в ущерб инвестированию в производство и рост реального сектора.

Закредитованность сдерживает и внутренний потребительский спрос, так как люди вынуждены больше экономить. Это негативно сказывается на росте экономики, особенно в условиях падения доходов граждан.

Проблема чрезмерной задолженности домохозяйств имеет комплексный негативный эффект. Поэтому как государству, так и финансовым организациям и самим гражданам важно принимать меры для ограничения роста закредитованности и нормализации ситуации.

Безысходная кредитная кабала: как россияне оказываются в долговом капкане

58-летняя кассирша из небольшого магазина в Санкт-Петербурге запуталась в многочисленных кредитах. Около 7 лет назад она взяла потребительский кредит на 100 тыс. рублей под 14% годовых. Затем, когда зарплата сократилась до 30 тыс. рублей, она оформила кредитные карты в нескольких банках. Зарплаты не хватало для погашения долгов, и она перекредитовывалась. Перебравшись в Санкт-Петербург из Украины около 10 лет назад, она не знала, что заводить много кредитных карт нельзя.

Вскоре ей посоветовали оформить обычный потребкредит на 300 тыс. рублей на 3 года и погасить задолженность. Но от карточной зависимости избавиться не удалось – ей выдали еще две карты. Год назад она платила полторы зарплаты, подрабатывая сверхурочно.

Затем банк реструктурировал долг – теперь она платит 29 тыс. рублей ежемесячно в течение 7 лет, но одна карта не вошла в реструктуризацию, и по ней надо платить еще 8 тыс. рублей, плюс долги другим банкам.

Общая сумма долга около 1 млн рублей, ежемесячные выплаты около 55 тыс. рублей при зарплате 30 тыс. рублей и пенсии 10 тыс. рублей. Она фактически работает на эти кредиты и не может ничего потратить на себя.

А вот еще одна реальная история одной россиянки.

В июне 2015 года 37-летняя бухгалтер потеряла мужа, который умер от рака. Остались двое детей 10 и 15 лет. Диагноз поставили в ноябре 2014 года, после чего муж потерял работу. Семейные сбережения ушли на его лечение. Муж был гражданином Узбекистана, и большинство бесплатных медицинских процедур были ему недоступны. Вскоре сама бухгалтер осталась без работы.

В Москве они снимали квартиру. Кредиты в банках начали брать в 2012 году на оформление мужу гражданства РФ (в итоге не успели), аренду и текущие нужды. Последние кредиты брались для покрытия предыдущих долгов. За месяц до смерти мужа женщина обратилась к юристу с просьбой помочь с долгами.

В мае 2015 года они должны были Сбербанку 100 тыс. руб., Банку Москвы, Райффайзенбанку, Тинькофф Банку и Ренессанс Кредиту по 50 тыс. руб., а также 25 тыс. руб. МФО на лечение мужа. Со штрафами долг составлял 500 тыс. руб.

После смерти мужа она устроилась на фабрику с зарплатой 20 тыс. руб., но из-за болезни дочери взяла больничный и не прошла испытательный срок. Юристу удалось договориться о реструктуризации со Сбербанком, но из-за потери работы договор не подписали.

Защита от кредитной петли: польза самоограничения на получение займов

Самозапрет на кредит — это специальный сервис, позволяющий гражданину временно ограничить себя от возможности брать новые кредиты и займы. Он призван помочь людям, которые столкнулись с проблемой чрезмерной закредитованности или опасаются повторной кредитной кабалы.

Как работает самозапрет?

Человек подает заявление в бюро кредитных историй (БКИ) о вынесении на себя кредитного самозапрета. После этого в его кредитном досье появится соответствующая запись, которая будет видна банкам при проверке его благонадежности.

С действующим самозапретом банки откажут этому клиенту в выдаче любых новых кредитов, кредитных карт или займов. Но существующие кредитные обязательства останутся в силе, их необходимо будет продолжать обслуживать.

Преимущества самозапрета:

Защита от спонтанных необдуманных кредитов.

Возможность "передохнуть" от долговой нагрузки.

Помощь в преодолении кредитной зависимости.

Шанс постепенно рассчитаться с существующими долгами.

Такая услуга особенно актуальна для тех, кто пережил долговой кризис, потерял работу или доходы, имеет длинную кредитную историю с просрочками.

В целом кредитный самозапрет — полезный инструмент для ответственных заемщиков. Он позволяет взять паузу в кредитовании и сосредоточиться на оздоровлении финансового положения на определенный период времени.